Tabella Aliquote IVA

L'aliquota IVA è la percentuale da applicare alla base imponibile, per il calcolo dell'imposta da pagare su operazione di acquisto e vendita di beni e servizi.

Le aliquote vanno codificate nella tabella Codici IVA presenti all'interno delle Tabelle Comuni[1]. La tabella si compone di tre pagine e in essa si definiscono i codici che identificano i tipi di operazioni IVA gestite dall'azienda.

Indice

Pagina Generali

Nella pagina Generali è necessario indicare il codice, la descrizione, il valore dell’aliquota e il Tipo codice : questo deve essere selezionato fra quelli proposti dal menù a tendina e in caso di gestione Iva da ventilare è obbligatorio scegliere l' opzione ricavi da ventilare.

|

Nel campo Aliquota è necessario riportare la percentuale utilizzata dal programma, per il calcolo dell’imposta.

Il campo Iva a cui ventilare contiene l’aliquota da applicare per gli acquisti soggetti a ventilazione nella liquidazione periodica.

La voce Colonne per Allegato Clienti/Fornitori indica la tipologia di operazione che possono rientrare nello Spesometro/Comunicazione Polivalente.

Tali opzioni possono essere selezionate, tramite il menù a tendina, sia per i clienti che per i fornitori. Le possibili scelte sono: imponibili, non imponibili, esenti, imponibile IVA non esposta, non soggette IVA.

La selezione della voce Non in Allegato esclude il codice IVA dall’elaborazione dello Spesometro.

La voce percentuale di detraibilità (Perc. di detraibilità) identifica la percentuale di detraibilità dell’aliquota. Nel caso di aliquote IVA completamente detraibili il valore di tale campo deve essere 100, per quelle completamente indetraibili deve essere 0.

Se il valore contenuto nel campo percentuale di detraibilità (Perc. di detraibilità) è minore di 100 e maggiore di 0, nel campo Iva detraibile viene inserito un corrispondente codice IVA detraibile, su cui girare la parte rimanente dell'imponibile.

|

Per approfondire, vedi la voce Esempio di aliquota IVA parzialmente detraibile. |

Collegata a tale scelta, vi è anche l’opzione usa la contropartita del movimento (Usa la contr. del movimento):

- se attiva, in fase di registrazione di un documento con IVA indetraibile, l’imposta viene girata sullo stesso sottoconto utilizzato per l’inserimento dell’imponibile;

- se non attiva, l’imposta dell’IVA indetraibile viene girata al sottoconto presente nel campo Iva Indetraibile (presente in Configurazione nel menù Applicazione/Dati Standard#2 pagina Generali).

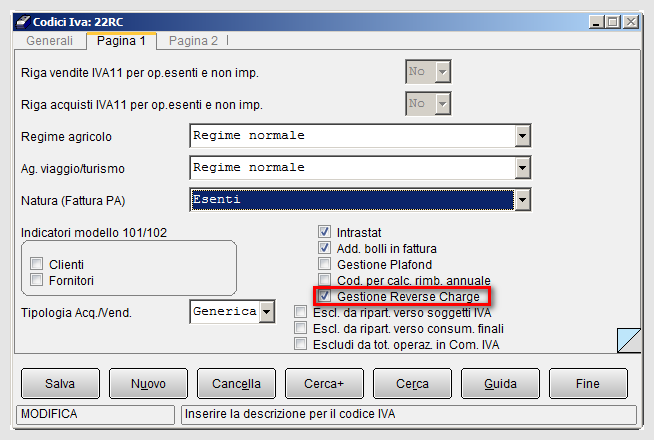

Pagina 1

Nella finestra Pagina 1 della tabella, sono presenti altri parametri necessari ad eseguire alcune stampe fiscali o per elaborare la generazione di dichiarazioni come la gestione intrastat, la comunicazioni operazioni rilevanti ai fini IVA, il plafond e la comunicazione annuale IVA.

Occorre definire l'aliquota IVA con attiva l'opzione Intrastat e impostare la Tipologia Acq./Vend. a beni o servizi, per registrare fatture di acquisto in regime Intrastat[2].

|

Per i dettagli vedi la voce Esempi di registrazione fattura acquisto in regime Intrastat. |

|

Per i dettagli vedi la voce Esempio di registrazione fattura di acquisto reverse charge dal menù Contabilità. |

|

Per i dettagli vedi la voce Esempio di fattura reverse charge da Ciclo Passivo. |

Per le fatture di vendita in regime di Reverse Charge è necessario creare un'aliquota con valore pari a zero, nessuna considerazione circa la tipologia del codice e con la dicitura necessaria da riportare sul documento.

Nel caso di fatture PA è necessario selezionare l'opzione nel campo Natura (Fattura PA): Inversione contabile (reverse charge).

La voce Addebito bolli in fattura viene attivata per quei codici IVA, utilizzati nelle registrazioni di fatture con addebito automatico del bollo.

|

Per approfondire, vedi la voce Tabella bolli. |

Pagina 2

Nella finestra Pagina 2 è possibile accendere l'opzione Includi nella Black List e, in base alle selezioni eseguite, è possibile modificare il risultato delle operazioni da includere o meno nella Comunicazione delle operazioni con soggetti IVA dei paesi back list, sempre nel rispetto delle specifiche di legge.

Inoltre, si imposta la condizione nelle Colonne per Cessioni/Acquisti Inclusi nella Black List, come ad esempio, imponibili, non imponibili, ecc.

|

Per approfondire, vedi: Capitolo 22: Comunicazione Polivalente. |

Esempi di immissione e creazione di aliquota IVA

Esempi di immissione e creazione di aliquota IVA

Le disposizione di legge prevedono l'applicazione di differenti aliquote IVA, in riferimento ai regimi che l'azienda può adottare in base alle attività svolte e alle operazioni gestite. Possiamo osservare i seguenti esempi applicativi:

- Esempi di immissione aliquote IVA in regime ordinario;

- Esempio di aliquota IVA esente;

- Esempio di aliquota IVA parzialmente detraibile per le operazioni di acquisto;

- Esempio di aliquota IVA per i corrispettivi da ventilare.

Variazione codici IVA

Le disposizioni di legge possono richiedere variazioni di aliquote IVA, come ad esempio, il passaggio dell'aliquota dal 21% al 22%. L'utente SIGLA® dovrà eseguire semplici operazioni per apportare le modifiche necessarie.

La prima operazione da compiere è quella di creare un nuovo codice IVA, ad esempio, con l'aliquota al 22% entrata in vigore alla data del 01/10/2013.

Occorre semplicemente creare un corrispondente codice IVA effettivamente utilizzato dall'azienda, con il valore 22 nel campo Aliquota.

|

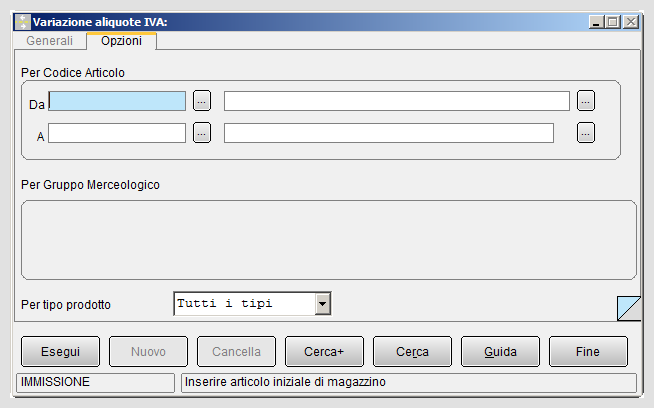

La seconda operazione da fare é quella di variare il codice IVA sull’Anagrafica dell'articolo di magazzino. Questo è possibile con la funzione Variazione IVA su Articoli Magazzino, presente nel menù Anag del programma, che effettua il passaggio in automatico.

Su tutti gli articoli in cui è indicato un codice IVA con aliquota al 21%, l'applicazione sostituisce il vecchio codice con il nuovo al 22%, nella pagina Generali della stessa anagrafica articoli.

|

Nella pagina Generali della funzione si inserisce il nuovo codice IVA, il vecchio codice IVA e la data decorrenza della nuova aliquota.

Nella pagina Opzioni è possibile selezionare i soli codici degli articoli, per i quali eseguire la procedura. Lasciando in bianco questi campi, la procedura agisce su tutti gli articoli di magazzino e se attivi, anche sui gruppi merceologici.

Premendo il bottone Esegui si procede con l'operazione.

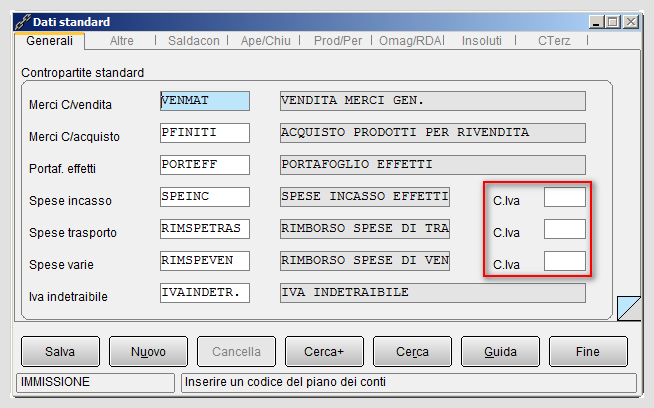

La terza operazione riguarda il controllo delle aliquote IVA sui sottoconti contabili delle spese, definite nella pagina Generali del menù Dati Standard#2 del programma di Configurazione che generano alcuni automatismi all' interno dell'applicativo.

|

Per approfondire, vedi la voce Dati Standard#2. |

Se i campi C.IVA (codici IVA) per le voci di spese come mostrati in figura 8 risultano vuoti, l'utente in fase di emissione di un documento fiscale (nel quale sono presenti addebiti di spese), procederà con l 'inserimento manuale delle corrispondenti aliquote.[3].

|

Per approfondire, vedi la voce Esempio spese di incasso. |

Variazione aliquota IVA nella gestione ordini

E' necessario verificare le date di validità per le variazione delle aliquote IVA per la gestione degli ordini.

|

Per approfondire, vedi la voce Gestione ordini. |

Per gli ordini evasi prima della data di entrata in vigore della nuova aliquota IVA, le bolle sono emesse con il precedente regime IVA e le fatture saranno elaborate con i vecchi codici IVA.

Le bolle inserite fino alla data ultima di validità di aliquota (21%) e in attesa di fatturazione non devono essere sottoposte ad alcuna revisione, poiché l'aliquota IVA da applicare è quella in vigore al momento della spedizione della merce.

Per quanto concerne gli ordini clienti/fornitori, non ancora evasi, non occorre intraprendere alcuna azione. La procedura di importazione in bolla, infatti, provvede a sostituire le aliquote presenti sulle righe dei documenti selezionati con quelle in vigore, prelevate dall'anagrafica di magazzino in base alla data della bolla.

Note

- ↑ Le aliquote IVA vanno a comporre i dati delle Tabelle Comuni, vengono, quindi, condivise fra tutte le ditte attive e gestite con il programma. E' necessario procedere alla compilazione manuale della tabella, che non può essere precaricata.

- ↑ L'opzione Intrastat viene proposta già selezionata nella fase di inserimento di un nuovo codice IVA.

- ↑ La mancata compilazione dei campi in Dati Standard#2 non permette di rendere automatica la lettura della tabella Aliquote IVA per le voci di costo come spese di incasso, ecc. L'utente è tenuto ad indicare il codice IVA per tali sottoconti in modo manuale nei singoli documenti.

Bibliografia

- Blacklist

- Comunicazioni Operazioni rilevanti ai fini IVA

- Gestione Intrastat

- Plafond

- Reverse Charge

- Spesometro/Comunicazione Polivalente

- Comunicazione delle operazioni con soggetti IVA dei paesi back list

Voci correlate

Anagrafica articoli

Anagrafica clienti e fornitori

Configurazione

Gruppi merceologici

Liquidazione Periodica IVA